氢能源汽车的发展态势与展望

2023-12-22 10:12:21一 行业概况

1 氢燃料汽车发展简史

当下,氢能作为全球公认最清洁的能源之一,被列为实现脱碳的重要途径。事实上,人类对于氢能的探索由来已久,最早可追溯至500多年前。

1520年,瑞士医生、炼金术士、非宗教神学家和德国文艺复兴时期的哲学家Paracelsus通过将金属(铁、锌和锡)溶解在硫酸中,观察到了氢的存在;1839年,英国法官和科学家William Robert Grove(威廉·罗伯特·格罗夫)开发并制作了首个燃料电池-格罗夫电池,他因此被称为燃料电池之父。1966年,通用汽车公司推出了世界上第一台燃料电池汽车Electrovan。进入21世纪后,世界各国大力发展氢燃料电池和氢燃料汽车相关布局,推广氢能源在上下游产业的应用,如果能真正做到氢能源的全面应用,可达到真正意义上的零排放,实现绿色能源利用的目标。

2 政策驱动力

氢能是用能终端实现绿色低碳转型的重要载体,全球多国制定绿色转型计划,并制定中长期碳排放目标,联合国表示到2030年全球碳减排50%已成各国共识。

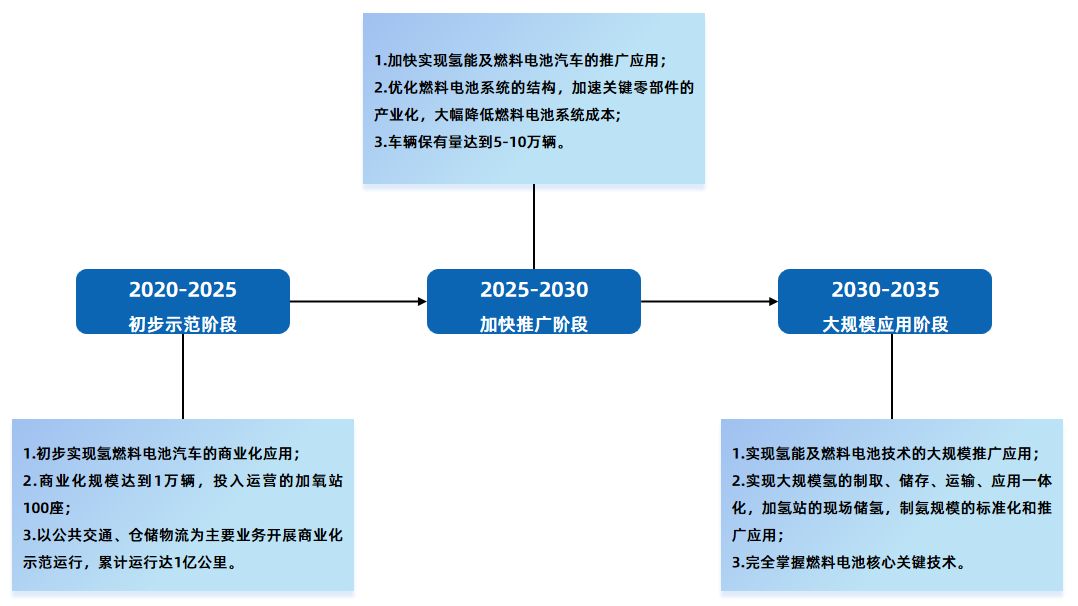

根据《氢能产业发展中长期规划(2021-2035年)》,我国氢能燃料电池汽车发展预计经过三个阶段:

1)2020-2025年为初步示范阶段:2020年初步实现氢能燃料电池汽车的商业化应用,商业化规模达到1万辆,投入运营的加氢站100座,在北京、上海、郑州、武汉、成都、张家口、佛山等全国多个大中小不同的城市,以公共交通、仓储物流为主要的业务,开展商业化示范运行,累计运行达到1 亿公里。

2)2025-2030年为加快推广阶段:到2025年,加快实现氢能及燃料电池汽车的推广应用,以公共服务用车的批量应用为主,基于现有的储存、运输和加注的技术,在150公里的辐射范围内,因地制宜地推广氢能燃料电池技术,通过优化燃料电池系统的结构,加速关键零部件的产业化,大幅度降低燃料电池系统的成本,车辆的保有量要达到5万~10万辆。

3)2030-2035年为大规模应用阶段:2030年到2035年,要实现氢能及燃料电池技术的大规模推广应用,大规模的氢的制取、储存、运输、应用达到一体化,加氢站的现场储氢、制氢规模的标准化和推广应用也到一定的程度,要完全掌握燃料电池核心关键技术,建立完备的燃料电池的材料、部件及系统的制备能力。

2021年8月,京津冀、上海、广东三大城市群率先启动燃料电池汽车示范应用推广;2021年12月,北、河南城市群入选第二批入选示范区。

图表:国内氢燃料电池汽车三步走路线

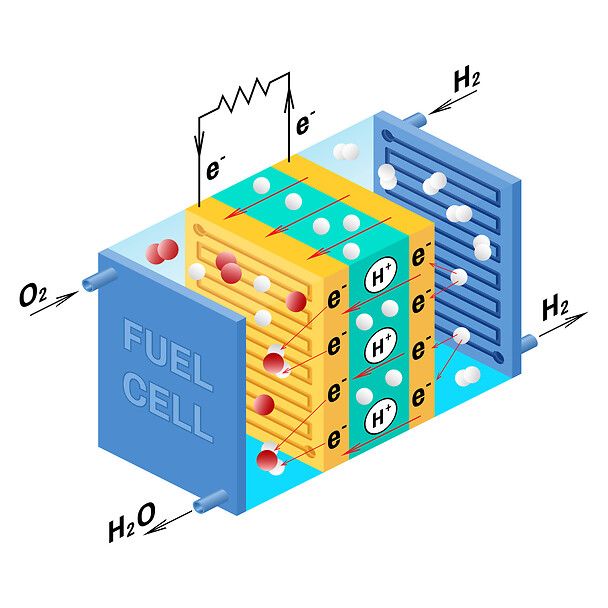

3 氢燃料电池原理

1)反应气体在气体扩散层内扩散;

2)反应气体在催化层内被催化剂吸附后被离解;

3)阳极反应生成的氢离子穿过质子交换膜到达阴极与氧气反应生成水,而电子通过外电路到达阴极产生电。

图表:氢燃料电池工作原理

二 行业现状

1 行业政策

“以奖代补”形式:2020年五部委联合下发《关于开展燃料电池汽车示范应用通知》,设立五大城市群,针对燃料电池汽车关键核心技术、产业化应用进行突破,在示范期内,若示范城市群满足相关“推广应用车辆技术和数量”要求,可最多获得1.5万积分(对应约15亿元补贴)。

2020年9月财政部、工信部、科技部、发改委、能源局联合发布《关于开展燃料电池汽车示范应用的通知》

2021年8月,京津冀、上海、广东三大城市群率先启动燃料电池汽车示范应用推广;

2021年12月,河北、河南城市群入选第二批入选示范区。中央财政计划通过对新技术示范应用以及关键核心技术产业化应用给予奖励,加快带动相关基础材料、关键零部件和整车核心技术研发创新。争取用4年左右时间,逐步实现关键核心技术突破,构建完整的燃料电池汽车产业链。

图表:示范城市群及燃料电池汽车推广目标

图表:燃料电池汽车折算国补情况 (万元)

2 市场空间

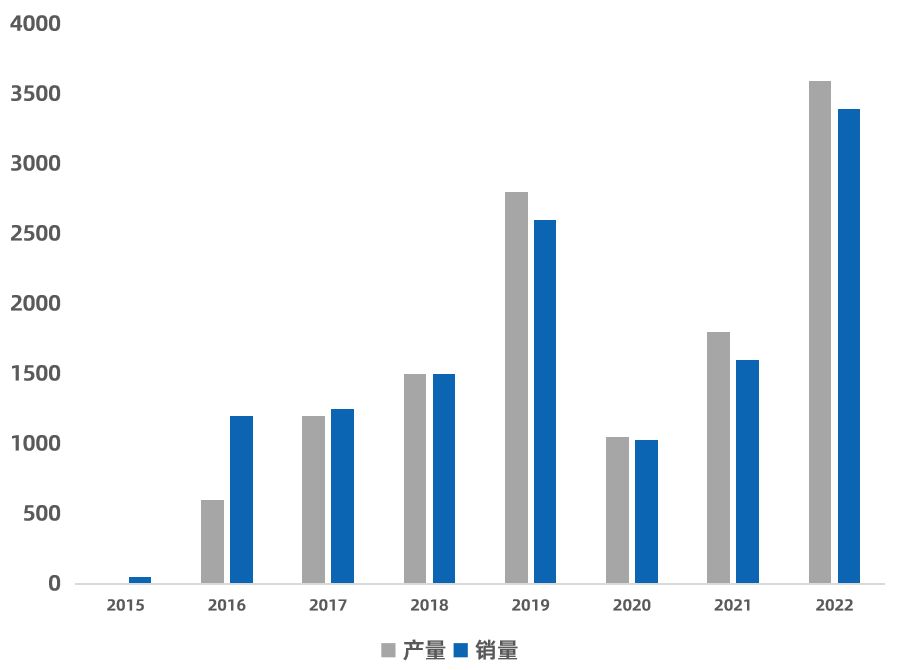

2023 年以来氢燃料电池汽车产销量快速增长。

2016-2022年国内燃料电池汽车销售量整体呈现上升趋势。2020-2021 年,由于氢燃料电池汽车示范城市群暂未确定,因此销售量短暂下滑。

2022年,氢燃料汽车销售实现倍增。根据中汽协,2022年氢燃料电池汽车销售量为3367辆,同比增长112%。

图表:2015-2022国内氢燃料汽车产销量 (辆)

国内氢燃料电池商用车占据主导地位。

目前,国内销售的氢燃料汽车主要应用在商用车领域。根据汽车总站数据,2022 年氢燃料电池汽车上险辆达5009辆,客车、重卡、其他货车等商用车上险量达4782辆,占总上险量的95%,其中,重卡上险辆达2465辆,占比达 49%。

根据IEA数据,截至2022年末,我国商用车保有量占比约99%。国内优先发展商用车的原因在于两方面:

1)商用车可实现批量示范,形成规模后可以推动燃料电池成本和氢气成本下降;

2)商用车行驶在固定线路上且车辆集中,对加氢基础设施布局的要求也相对更低。

因此在燃料电池产业发展的初期,发展燃料电池重型载货车的战略引导作用高于乘用车。

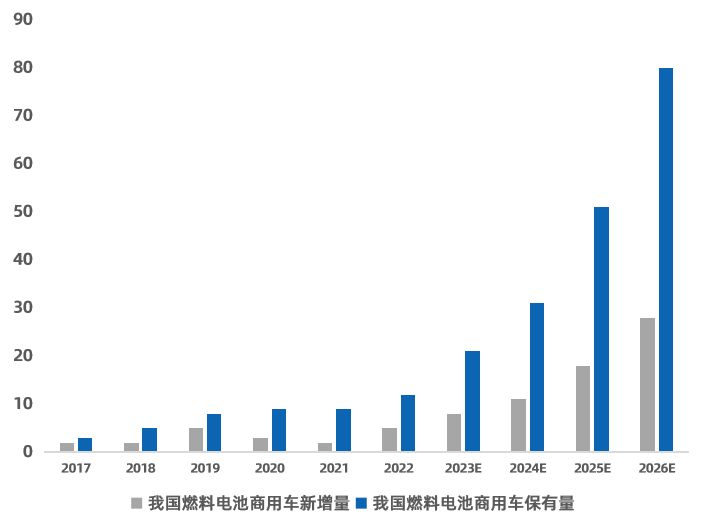

2026年氢燃料商用车保有量有望超过7万辆。

2022-2026年复合增速超50%。

在商用车节能减排的大背景下,我国氢燃料商用车销售增速有望提升。根据国家能源局《氢能产业发展中长期规划(2021-2035年)》,2025年我国燃料电池车辆保有量目标约5万辆,据中银证券研究院预测:2023-2026年氢燃料电池商用车销售量分别为0.75万辆、1.15万辆、1.89万辆、2.86万辆,销量增速分别为 51%、67%、83%、60%;预测 2025、2026 年氢燃料电池商用车保有量分别约 5.12万辆、7.98万辆,2022-2026氢燃料商用车保有量复合增速或超过 50%。

图表:2023-2026年燃料电池商用车保有量及销售量预测 (千辆)

三 行业态势

1 技术优势

燃料电池是一种把燃料所具有的化学能直接转换成电能的化学装置。由于燃料电池是通过电化学反应把燃料的化学能中的吉布斯自由能部分转换成电能,不受卡诺循环效应的限制,因此效率高。另外,燃料电池用燃料和氧气作为原料,同时没有机械传动部件,故排放出的有害气体极少,使用寿命长。由此可见,从节约能源和保护生态环境的角度来看,燃料电池是最有发展前途的发电技术。

从商业应用上来看,质子交换膜燃料电池和固体氧化物燃料电池是当前最主要的燃料电池技术路线。质子交换膜燃料电池对氢气的质量要求高,所以成本也高,而固体氧化物燃料电池使用粗氢及碳氢燃料即可,能量转化率高,在大型集中供电、分布式发电、热电联供乃至交通领域都有广泛应用。

从技术特性上,氢燃料电池汽车适用的应用场景主要包括固定路线、中长途干线、高载重:

1)固定路线:便于配套加氢站等基础设施,如矿山短道、港口、物流园区内等相对封闭和固定路线的场景,方便氢燃料汽车布局加氢站等配套能源加注设施;

2)中长途干线:里程在400-800公里左右,超过纯电的续航上限将成为氢燃料汽车的优势应用场景区间;

3)高载重:纯电车型由于电池能量密度提升空间有限,重卡匹配一定续航里程的电池必然导致自重较大,因此氢燃料过渡到液氢路线后车重较纯电优势进一步放大,在载重量具有更大需求的场景上将更有优势。

2 行业挑战

基础设施建设不足。

目前我国在氢能源基础设施建设方面仍不够完善,限制了氢能源的普及和应用;在技术方面目前仍存在一些技术难题,如氢能源的转化效率、安全性和可靠性方面还需突破;目前我国燃煤制氢的比例还较大,如果不能在制氢环节有效控制碳排放,依旧无法达到我国双碳的目标。

储氢与运输。

目前储氢技术尚未完全成熟,储氢密度低、储氢成本高的问题一直都是需要核心突破的瓶颈;氢气运输需要高压容器或者液态氢,目前运输成本偏高,储氢运输过程中的安全性也需进一步进行标准认证;我国制氢站的建设存在高投入,标准体系不完善等问题。以上所提到的制氢、运氢和储氢系统的不完善,会导致加氢成本高于加燃油成本。

3 行业态势

多家厂商入局,市场集中度持续下降。

2019~2021年市场集中度维持高位,基于对政策和未来市场前景的良好预期,进入燃料电池系统行业的企业持续增加,市场集中度有下降趋势。2016-2021年6月末累计配套车辆上牌的TOP5分别是上海重塑、亿华通、大洋电机、国鸿氢能(鸿力氢动)、百应能源,TOP3和TOP5市占率分别为51%和66%,集中度较高。新进入企业在示范期间激烈的竞争中能否存活下来,存在较大不确定性。

图表:2016-2021年6月末氢燃料电池系统累计销量

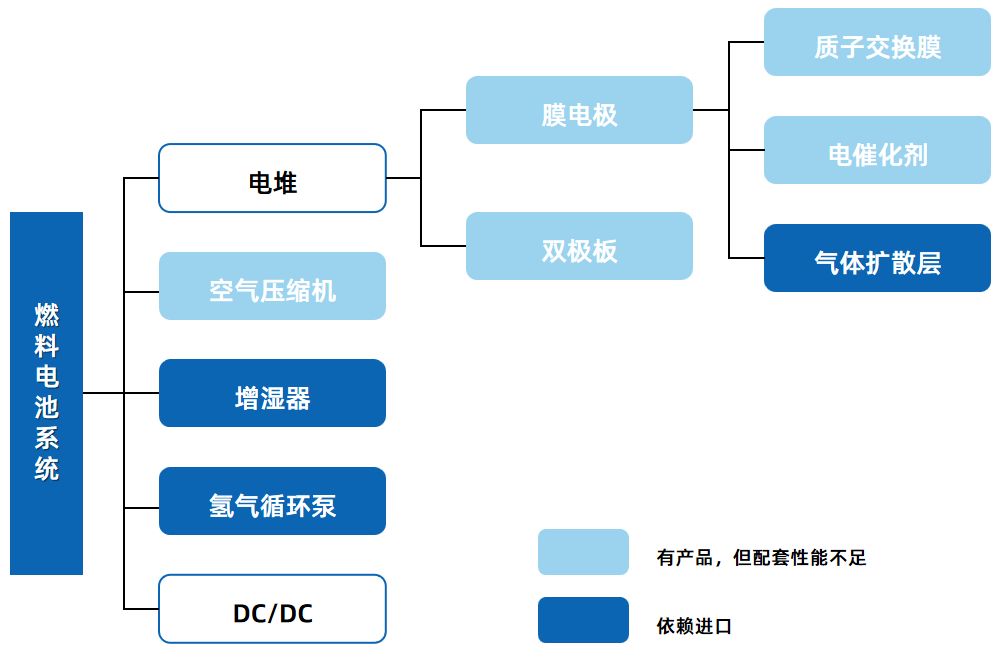

四 系统关键材料国产化进程

1 燃料电池汽车核心零部件国产化进程

受制于材料、加工制造等基础工业,中国燃料电池汽车产业链布局呈现“倒金字塔”形,集成类企业多,关键材料及核心部件生产企业相对少。随着“十四五”“双循环”等政策推动下,我国氢燃料电池汽车核心技术不断突破,加速核心部件国产替代。

图表:燃料电池系统分布情况

2017年我国仅掌握系统集成、双极板和DC/DC生产能力,其余主要依赖进口,国产化率约30%;

2020年,我国电堆、膜电极、空压机、氢气循环泵等核心部件均可自主控制,气体扩散层、催化层和质子交换膜等核心材料加速研发,总体国产化率约 60%;

2022年我国已经基本实现了燃料电池系统的国产化。

图表:燃料电池汽车核心零部件国产化进程

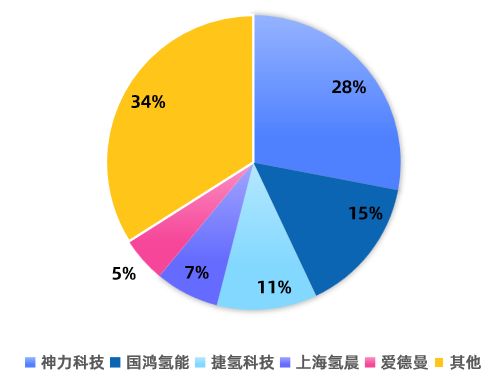

2 电堆

电堆=膜电极+双极板+集流板+端板。

电堆是燃料电池系统的核心部件,成本占比较高。电堆维系着整个燃料电池系统的能量输出过程,在很大程度上决定了燃料电池的整体性能、寿命和成本等关键因素。

燃料电池或电堆的核心技术指标有:质量功率密度、体积功率密度、电极功率密度、额定功率、系统低温启动能力等。

电堆市场集中度较高。根据中商情报网的数据,2022年国内电堆企业top3分别为神力科技、国鸿氢能、捷氢科技,CR3市占率为54%。

图表:2022年中国电堆企业市场份额占比

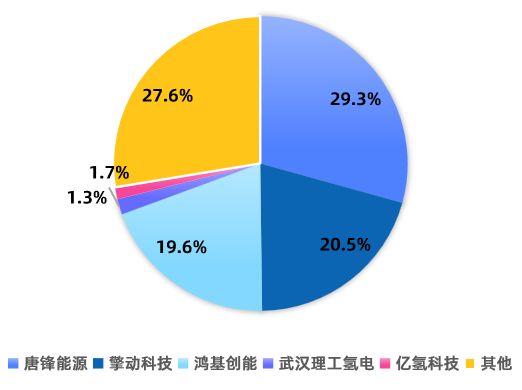

2 膜电极

膜电极=气体扩散层+催化层+质子交换膜。膜电极是燃料电池的核心组件,其制备工艺是燃料电池领域和核心技术之一,膜电极直接决定燃料电池的性能、寿命及成本。

膜电极国产化率较高,供应商主要为专营膜电极的厂商。目前,国内已上牌车辆装堆膜电极企业近20家,作为专业第三方膜电极供应商企业仅五家国产品牌企业,分别是唐锋能源、擎动科技、鸿基创能、武汉理工和亿氢科技,但该五家企业基本占据了国内装车市场75%左右市场份额,剩余市场主要包括如捷氢科技、国氢科技、爱德曼、新源动力、清能股份、明天氢能等自身拥有批量生产膜电极产能的电堆/系统企业,以及如丰田、巴拉德、庄信万丰、greenerity等外资企业贡献。

图表:2022年上牌车辆装机膜电极企业市占率

2.1 催化剂

阳极的电化学反应过程很快,阴极的反应过程缓慢,为提高燃料电池的整体反应效率,需要用到催化剂来提高阴极的反应速率。催化层是发生电化学反应的场所,是电极的核心部分,关系到燃料电池电堆的性能和寿命。

催化剂有低铂、铂基及非铂三类,目前EPMFC催化剂层中铂(Pt)载量较高,价格高昂成为商业化的阻碍。

目前铂催化剂市场仍由国外厂商占据,国内部分企业着手布局追赶。根据36Kr的相关数据,截止2022年11月,国内有近1万台燃料电池车在运行,其中超过90%的燃料电池在使用进口催化剂。在国内市场活跃的国外燃料电池催化剂供应商主要有田中贵金属(TKK)、庄信万丰(JM)、优美科等多家公司,其中田中贵金属和庄信万丰占据较高的市场份额。

另外,氢燃料电池催化剂相关知识产权目前也主要掌握在西方少数发达国家手中,国内企业大多数还处于实验室阶段,少数企业可实现量产。

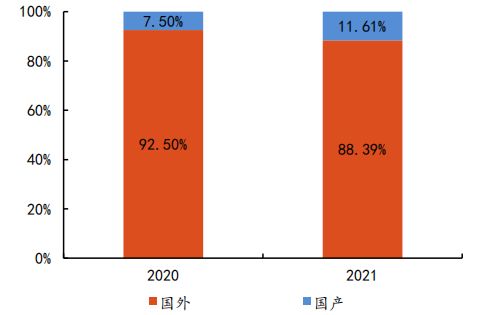

2.2 质子交换膜

质子交换膜(PEM)也称为质子膜或氢离子交换膜,被誉为是燃料电池的芯片,其性能的好坏直接决定着燃料电池的性能和使用寿命。其作用是传导质子、隔离气体和反应物质。全氟磺酸膜是PEM的主流路线。

目前国外厂商占据主要份额,国内加速发展。根据高工产研GGII 的数据,燃料电池用质子交换膜上,2020年国产化率为7.5%,2021年国产化率为 11.61%。

图表: 燃料电池用质子交换膜国产化率

国产化的替代难点一方面在于国内企业的对于高工艺壁垒的突破,另一方面在于材料体系的转换。

工艺方面,全氟磺酸膜制备的原材料反应条件苛刻、核心原材料具有易爆炸的特点,同时树脂的聚合与成膜过程,存在着机械强度难以保证、产品平整度和厚度难以取舍的问题。

材料体系方面,下游膜电极或电堆厂商批量导入国产质子交换膜意味着原来的催化剂和气体扩散层等材料都需要重新调整,这是一个系统性的工程,需要产业链多家公司配合测试验证,更关键的是需要有下游客户愿意提供订单和运营测试的场景。

同时,国产质子交换膜的性能需要在电堆层面长期的验证,因此质子交换膜的国产化替代仍然鞭长驾远。

2.3 气体扩散层

气体扩散层在燃料电池中起到支撑催化层、收集电流、传导气体和排出反应产物水的重要作用。是燃料电池的主要部分。一般认为气体扩散层可以分成基底层(支撑层)和微孔层两部分。

碳纸因其制造工艺成熟、性能稳定,成为气体扩散层材料的主流选择。气体扩散层从材料来源来看,大体分为四种,碳纤维纸、碳纤维编织布、无纺布以及碳黑纸。碳纸也因其制造工艺成熟、性能稳定,成为气体扩散层材料的主流选择。

气体扩散层的成本在燃料电池中占比较高,要降低燃料电池的成本,国产化突围是必然的选项。现阶段,燃料电池生产商大多采用日本东丽、美国 Avcarb、德国SGL等厂商的气体扩散层产品,其中日本东丽、Avcarb占据较大的市场份额。东丽和SGL的产品价值链始于自己生产的碳纤维碳纸,一直到微孔层 MPL涂布,具备深厚的基础碳材料开发和规模化生产能力。目前国内只有少数企业涉足研发气体扩散层,并且大多处在小批样试产的状态。

图表:碳纸的制备方法

五 小结

技术与规模化相互促进,政策驱动产业发展积极性。

三大关键因素影响氢燃料汽车产业:

氢燃料电池产业属于典型的技术密集型行业,产业链除了在规模化应用前提下降低成本之外,还应加快新型技术的突破与研发。

我国氢燃料电池产业的发展在一定程度上将对国外发达国家先进制造业产生冲击,在知识产权和进出口关税方面可能产生摩擦,进而对我国相关产业造成负面影响。

国内氢燃料汽车产业发展还处于早期,目前已出台多项政策驱动发展,就目前进展来看,补贴力度还未能达到预期标准,一定程度上影响各地方产业发展的积极性。

我国目前氢燃料汽车在核心技术领域方面相对国外部分厂商还有一定追赶的距离,但是技术短板没有太明显;产业链中较多核心零部件国产化率已在不断提升,不仅在国家战略布局方面具备重要作用,同时还将带动大批新的产业链形成。

特别声明:转载其他网站内容仅供参考,以传递更多信息而不是盈利。版权属于原作者。如有侵权,请联系删除。